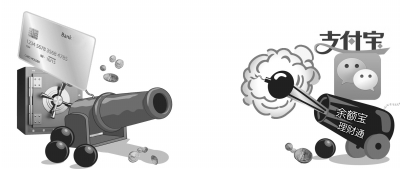

剛剛過去的2013年,阿里、騰訊、百度、蘇寧紛紛祭起互聯網金融大旗,對傳統金融行業攻城略地。當人們的話題逐漸變成,究竟將閑錢存進余額寶還是微信時,如夢初醒的銀行、保險等傳統金融機構也不得不開始變革,紛紛推出類余額寶產品。如果說2013年是互聯網金融發展的元年,那么,2014年必將是互聯網與傳統金融機構激烈搏殺的一年。

□現狀

互聯網金融異軍突起

2013互聯網金融的異軍突起,嚴重沖擊了中國傳統金融市場。互聯網P2P理財平臺作為行業新秀爭相涌現。有數據顯示,截至2013年底,平臺數量或超過800家。

1月15日,蘇寧云商攜手匯添富基金隆重推出零錢寶,以合作貨幣基金近7%的7日年化收益率為招牌,以每天萬個紅包獎勵為輔助,參與抽獎還可以贏得寶馬車;當日中午,天弘基金宣布余額寶規模突破2500億元,意味著其一舉超越了規模雄踞公募老大位置六七年的華夏基金,成為當之無愧的業內資金管理規模的老大;當晚,另一家網絡大佬騰訊旗下的微信聯手華夏基金,悄然推出微信理財通試運行。

剛剛進入2014年10多天,互聯網公司牽手基金公司紛紛推出金融產品,互聯網金融熱潮再度迸發。

□影響

銀行資金成本在增加

互聯網金融的崛起,對傳統金融機構造成了不小的影響,比如銀行和保險公司。阿里巴巴、百度等涉足金融領域后,互聯網渠道為貨幣基金提供了大批客戶,吸引了大量閑散資金進入,這部分資金迅速脫離傳統的銀行存款渠道,轉向互聯網理財渠道。

人們對高收益理財的增值訴求有增無減,單純放在銀行定期或活期存款,已經滿足不了很多企業和家庭理財的需要。面對些多元化短期高收益理財渠道的分流,銀行留住存款顯得愈發困難。

不過,儲蓄搬家未必會帶來銀行儲蓄的流失。無論資金流入理財產品、房地產市場、股市還是網上銀行,資金的接收方最終還是要將資金存回銀行,只是資金滯留在中間環節時,儲蓄數量可能因時間差而出現起伏。但是,儲蓄結構卻會因此而明顯改變,銀行的資金成本在增加。

倒逼銀行走上創新路

P2P貸把小貸、擔保等搬到線上,余額寶將貨幣型基金搬到線上,淘寶、百度則把理財、保險等產品搬到線上,第三方支付把支付工具搬到線上……中央財經大學中國銀行業研究中心主任郭田勇表示,互聯網金融沒有改變金融的本質,只是在工具和渠道上有所創新。

“盡管只是渠道創新,但不可否認的是,互聯網金融將碎片化的資金整合,盤活了一定的資金存量,對普惠制金融起到了明顯推動作用。”金融問題專家趙慶明表示。

“互聯網企業看似在做一些‘花拳繡腿’的工作,但也形成了一種強勁的生產力,對銀行的傳統業務產生了巨大的威脅。”阿里小微金融研究院院長陳達偉表示,互聯網企業正在迅速改變著金融格局。

貼著“金融創新”標簽的互聯網金融到底“新”在哪里,這一點恐怕沒有比銀行體會更深的了。“銀行業多年以來賴以生存的傳統金融模式正在受到沖擊,天然的優勢正在喪失,生存空間受到擠壓。”中信銀行行長朱小黃表示,互聯網金融是在逼銀行業走上金融創新的道路。

2012年底,中信銀行提出“再造一個網上中信銀行”的口號,成為商業銀行積極推進金融網絡化的一個縮影。日前,中國平安集團董事長馬明哲更提出了“不變即死”的觀點。

□應對

多家銀行推類余額寶產品

去年12月,平安銀行推出了“類余額寶”產品——“平安盈”,接入的貨幣基金為南方現金增利,目前最新的7日年化收益率為6%。之后,四大行之一的工商銀行也加入活期存款保衛戰之列。

近日,工商銀行浙江分行推出類余額寶產品——“天天益”,接入的貨幣基金為“工銀現金寶”,該產品1元起購,24小時隨時可申購和贖回。目前僅限浙江分行的客戶。在工銀瑞信網站上,記者看到“現金寶”最新7日年化收益率為6.037%,而2013年“現金寶”的收益率達4.38%,位居貨幣基金市場收益率之最。

除平安和工商銀行外,交通銀行、建設銀行也正在籌備代銷渠道T+0業務的上線,另有多家股份制銀行和城商行在與易方達、廣發等基金公司接觸,銀行全面反擊以“余額寶”為首的互聯網理財大幕或已開啟。

保險業布局互聯網金融

除了銀行業,保險行業也不得不開始采取行動。1月16日,平安旗下“壹錢包”內測上線。董事長馬明哲表示:“平安和BAT(百度、阿里、騰訊)等前輩絕不是競爭的關系,而是各有特色,相互補充。”同時他表示,除了能投資平安旗下及各家金融機構的金融產品以及支付功能,“壹錢包”還特別開發了社交功能,錢包不僅可以支付,還可

以聊天、通話、發起群活動、AA分賬等,這些又不約而同指向了微信、來往的基本功能。

壽險老大哥中國人壽集團也在近日舉行的2014年工作會議上提出,要妥善應對互聯網金融帶來的挑戰。據了解,2013年12月,中國人壽旗下電子商務公司掛牌,注冊資金達10億元,在為保險產品搭建網銷渠道的基礎上布局互聯網金融。

此外,包括國華人壽、泰康人壽、太平洋保險等在內的幾十家保險公司都在淘寶開了旗艦店。中國太保、中國太平2012年也相繼設立了太平洋保險在線服務科技有限公司、太平電子商務有限公司。人保財險、中國太保、平安車險、大地財險等保險公司均設立了專門的網銷平臺。陽光保險則將互聯網金融提升至公司2014年三大戰略之一。

□分析

兩者未來或將錯位競爭

盡管“銀行版余額寶”已面世,但結果如何卻很難預料。有銀行業內人士表示,銀行對推出類余額寶產品一直有個顧慮,擔心只是分流了本行的存量資金而沒有帶來他行的增量資金,這樣只會帶來負債成本的上升。但不推,存款尤其是活期存款卻在大幅流失。

方正證券研究員龍蒙蒙指出,美國貨幣基金發展至今,已成為銀行存款較好的替代品種,由于流動性管理有待市場檢驗、存在潛在虧損等多重因素,目前我國貨幣基金對銀行存款分流影響仍處于初級階段。但長期來看,券商、基金公司、信托等金融機構依托自身的產品設計、資產管理、風險識別等方面的優勢,與互聯網平臺相融合,勢必會分流大量銀行存款,實現“完全脫媒”。

銀行推出的類余額寶產品,多數是通過網銀渠道購買,開通與注冊過程相對較繁瑣,且非本行客戶不能購買。銀行尚未找到與互聯網渠道資金最理想的對接方式。業內分析人士稱,事實上,銀行才是真正的大數據擁有者,幾乎任何銀行的操作都會產生大數據,只不過過去銀行忽略了對于大數據的二次開發,目前正逐步意識到重要性。

一旦銀行利用好大數據,互聯網理財與銀行未來或許是錯位競爭的關系。恒意投資投資總監駱華森表示,互聯網金融起到的效果主要是聚沙成塔,很少聽說有人動不動往余額寶中打入幾十萬甚至上百萬元的案例。在互聯網金融的沖擊下,銀行未來將主攻十萬元以上的大客戶,他們本來也賺不到小客戶的錢。

國泰君安研究員邱冠華也指出,由于缺乏現場觀感風控能力、無法回避數據欺騙和造假,互聯網金融難以涉足傳統銀行的批發業務,主要在零售業務中與傳統銀行展開錯位競爭。據他測算,互聯網金融對傳統銀行營業收入沖擊在1%以內,資金分流在5%以上。

京華時報記者牛穎惠高晨馬文婷

□延伸

網絡金融監管需要有新辦法

當互聯網金融產品收益節節攀升之時,風險也在不斷積聚。部分互聯網金融產品的介紹說明,與銀行產品相比,資金投向、投資比例等更為模糊。

有業內人士指出,傳統金融機構和互聯網企業在產品推出上的速度、態度等的不同表現,主要是基于其監管規則和規范的不一致。

趙慶明認為,目前互聯網金融產品片面強調高收益、低風險,容易形成惡性循環,不利于互聯網金融行業的長久發展。

阿里巴巴小微金融服務集團金融事業部總經理袁雷鳴表示,雖然互聯網金融跟傳統金融在體驗上有所差異,但其與用戶之間的法律關系不存在本質差異。“那么,線下違法違規的事情,如果搬到線上來做,同樣不會變得合法合規。”

有分析人士認為,線下的金融業務搬到線上,應參照線下管理模式照章辦事,不需要因互聯網金融而給予特別優待。比如,小貸公司監管歸口銀監會,對應的P2P貸監管自然應由銀監會牽頭;余額理財背后是貨幣基金,則應由證監會負責牽頭。

郭田勇指出,互聯網業態已經滲透到各個領域,一方面金融業態在和互聯網相互融合的過程中也發生了一些變化,風險結構和形成與傳統業務相比,已產生了一定差異。“這要求金融監管水平及時調整,用新辦法跟上新變化。”據新華社